Archives pour la catégorie Communiqués de presse

SVJ Paysage rejoint le groupe Cap Vert

Châtellerault, lundi 7 mars 2022

Située à Châtellerault (86), la société SVJ Paysage est spécialisée dans les travaux d’aménagement paysagers auprès d’une clientèle de collectivités et promoteurs. L’entreprise réalise 2,6 millions de chiffre d’affaires et compte une trentaine d’employés. Dans la Vienne, elle a travaillé sur l’aménagement de lieux emblématiques, tels que le Center Parc de Bois aux Daims, le centre bourg de Dissay ou le parc des confluences de la Roche-Posay.

SVJ Paysage a été reprise en 2008 par Artus de Vasselot qui cède aujourd’hui l’entreprise au groupe Cap Vert, contrôlé depuis fin 2021 par Ambienta, l’un des principaux gestionnaires d’actifs européen dédié à l’investissement durable, aux côtés d’Evolem et BNP Développement, actionnaires minoritaires.

La société SVJ Paysage sera désormais gérée par Cyril Meule, qui s’est installé à Poitiers pour assurer ses fonctions de directeur général.

Spécialiste de l’aménagement paysager à travers ses prestations d’élagage, d’arrosage-fontainerie, de création et d’entretien d’espaces verts, le Groupe Cap Vert, vient de réaliser plusieurs acquisitions directes ou via ses filiales. Le groupe enregistre aujourd’hui un chiffre d’affaires de 70 millions d’euros avec 500 salariés.

Les équipes In Extenso Finance & Transmission, spécialistes du conseil aux dirigeants et entreprises sur les opérations de haut de bilan, ont accompagné Artus de Vasselot dans le cadre de son projet de cession.

A propos de Cap Vert :

Fondé en 1984 en région parisienne, Cap Vert est un spécialiste multi-métiers de l’aménagement paysager, avec une expertise reconnue dans l’élagage. Le Groupe est également spécialisé dans la création et l’entretien des espaces verts en zone urbaine, les systèmes d’arrosage et fontaines, ainsi que dans le génie écologique, ingénierie arboricole, respectueux de l’environnement.

Le Groupe emploie plus de 500 salariés, et entend poursuivre son maillage du territoire national.

- Société cible : SVJ Paysage

- Conseil M&A / cédant : In Extenso Finance & Transmission (Valérie Augereau, Etienne Guerche)

- Conseil juridique / cédant : Jurica (François Girault)

- Conseil expertise-comptable / cédant : In Extenso Poitiers (Geoffrey Lafrechoux)

- Acquéreur : Cap Vert

- Conseil juridique / acquéreur : Euraconseil (Bertrand Decaudin)

- Due Diligences comptables et financière / acquéreur : Exelmans (Manuel Manas et Xavier Parenty)

- Due diligences social / acquéreur : Moncey (Anastasia Fleury)

Acteur de la EdTech, la société innovante lyonnaise Mounki intègre Enpc-Ediser

Villeurbanne, 21 février 2022

Spécialisée dans l’édition de logiciels pédagogiques à destination des autoécoles, la start-up Mounki positionnée sur une offre 100% numérique entre dans la sphère Enpc-Ediser, leader français de la fourniture à ce marché.

Fondé en 2016 et après une première levée de fonds en 2018 auprès de Business Angels, Mounki souhaitait se propulser dans une nouvelle phase de croissance.

Les équipes Finance & Transmission du groupe In Extenso ont été missionnées dans le cadre d’un projet de cession à un acteur crédible capable d’apporter des moyens industriels et financiers pour accélérer le développement commercial.

Dans ce processus qui a vu de nombreux acteurs du secteur s’intéresser au projet, c’est finalement Ediser qui a tiré son épingle du jeu.

En s’adossant à un acteur majeur du secteur, ses capacités de commercialisation s’étendent au plus grand nombre, et sa réponse aux besoins de suivi de formation des élèves devient plus riche avec la possibilité d’une interopérabilité étendue à l’ensemble de la gamme Enpc-Ediser.

Filiale depuis 2017 du Groupe Média-Participations, troisième groupe français d’édition, Ediser a un historique de plus de 25 ans dans l’édition de contenus pédagogiques destinés aux centres de formation à la conduite et plus largement à la formation professionnelle.

Ediser est devenue en 2020 le leader en France des fournitures destinées aux auto-écoles par sa fusion avec son équivalent et concurrent historique Enpc.

« C’est finalement principalement pour nos clients, que nous avons souhaité cette alliance. En effet, l’interopérabilité des systèmes devient primordiale. Aidons-les à simplifier leur quotidien ! Bien qu’ayant encore une offre modeste, comparé à Enpc-Ediser, ce qui nous a aussi motivé est la valeur de la marque. Mounki est aujourd’hui connue et reconnue dans le secteur de la formation à la conduite. Il nous a semblé que l’alliance de nos savoir-faire, serait un atout complémentaire pour satisfaire tous les besoins et nouvelles exigences de gestion des écoles de conduite. »

commente Antoine Beaudonnet, Directeur Commercial Enpc-Ediser (source : La Tribune des Auto-Ecoles).

« Pour Mounki, s’allier à Enpc-Ediser, c’est l’opportunité de continuer de grandir et accompagner les écoles de conduite, avec des solutions simples et performantes mais avec, à ses côtés, une réelle force de vente, ainsi que des ressources pédagogiques de qualité. En résumé, cette alliance combine le meilleur des deux mondes : la puissance d’un acteur historique, avec l’agilité d’une société très innovante, pour répondre aux nouveaux défis auxquels font face les écoles de conduite. »

ajoute Cédric Quadjovie, Fondateur de Mounki (source : La Tribune des Auto-Ecoles).

Mounki reste basée à Lyon et conserve son équipe. La solution de suivi pédagogique continue son évolution et sera désormais commercialisée par Enpc-Ediser.

- Société cible : Mounki

- Conseil M&A / cédant : In Extenso Finance & Transmission (Romain Munier)

- Conseil juridique / cédant : : SELARL Juris Vendôme (Guillaume Gauthier)

- Acquéreur : Enpc-Ediser (Groupe Média-Participations)

- Conseil juridique / acquéreur : Média-participations (Marie-Astrid Callies)

- Acq. DD Financière : Aphora (Rémo Torresin)

Le groupe Oxymetal cède sa filiale Oxymetal Centre à MH Industries

Boulogne-Billancourt, lundi 7 février 2022

Localisé près de Limoges, Oxymetal Centre est un acteur industriel spécialisé dans les solutions de découpe laser et de parachèvements. Forte d’un chiffre d’affaires de 3,3 millions d’euros en 2021, la société compte 18 salariés et réalise des projets de découpe industrielle pour les industries ferroviaire, automobile, aéronautique, spatiale, médicale et métallique.

Oxymetal Centre est la filiale du groupe Oxymetal, leader de la découpe industrielle des métaux depuis 30 ans, organisé autour de 8 sites de production (7 en France et 1 en République Tchèque). Le groupe, leader européen de la découpe industrielle de pièces métalliques, avec 73 millions d’euros de chiffre d’affaires et 300 collaborateurs, a missionné les équipes In Extenso Finance & Transmission afin de céder sa filiale, dans le cadre de la rationalisation de son outil de production.

« Pour le Groupe Oxymetal il s’agit d’une cession stratégique d’un site de très petite taille et localisé loin des Grands Comptes que nous ciblons. Nous sommes heureux de cette cession qui constitue une étape dans notre stratégie de développement auprès des grands équipementiers européens. »

témoigne Philippe Chédru, Président du Groupe Oxymetal.

L’acquéreur est le groupe MH Industries, spécialiste de la sous-traitance industrielle en Europe, dont le siège est basé à Vayrac (46). Fort d’un chiffre d’affaires de 25 millions d’euros, le groupe accompagne les entreprises comme HYDRO, NEXTER, THALES, SNCF, dans leurs projets industriels avec une gestion complète de la supply chain.

Avec l’intégration d’Oxymetal Centre et de l’ensemble de ses salariés, MH Industries poursuit sa stratégie d’intégration verticale des différents savoir-faire industriels complémentaires pouvant être proposés à sa clientèle. Le groupe atteindra les 30 millions d’euros de chiffre d’affaires avec 6 sites industriels (5 en France et 1 en Espagne).

Après une excellente année 2021, malgré la cession d’Oxymetal Centre, le Groupe Oxymetal, prévoit un chiffre d’affaires en croissance de 20% en 2022.

Les équipes In Extenso Finance & Transmission, spécialistes du conseil aux dirigeants et entreprises sur les opérations de haut de bilan, ont accompagné Philippe Chédru, Président d’Oxymetal, dans l’identification d’un acquéreur, les négociations et l’accompagnement jusqu’à la cession de ses titres au groupe MH Industries.

- Société cible : Oxymétal Centre

- Conseil M&A / cédant : In Extenso Finance & Transmission (Bernard CENDRIER, Alexandre DELBOS, David HESLOT)

- Conseil juridique / cédant : Fidal (Benjamin PONDAVEN)

- Acquéreur : MH Industries

- Conseil M&A / acquéreur : Ingefin (Patrice ROCHE)

- Conseil juridique / acquéreur : DLLP (Sophie LARRONDE CHAMPILOU)

Perpignan : un nouveau dirigeant à la tête de SIPRIE BATIMENT

Montpellier, mercredi 26 janvier 2022

La société SIPRIE BATIMENT, spécialisée dans la rénovation de façades et l’isolation de l’habitat, lauréate Région Méditerranée du prix Moniteur de la Construction 2021 dans la catégorie Second Œuvre, est reprise par Jean-Claude Larivière.

Fondée en 1987 par Marc Dumas, la société perpignanaise SIPRIE BATIMENT est spécialisée dans la rénovation de façades, l’isolation thermique par l’extérieur de l’habitat et la peinture intérieure. Reprise en 2015 par Emilie Dumas, fille du fondateur, l’entreprise est leader sur son secteur grâce à des compétences et un savoir-faire reconnus depuis plus de 30 ans.

Forte d’un chiffre d’affaires de 5 millions d’euros, la société aux 40 collaborateurs propose une offre complète qui s’étend à l’ensemble des métiers du ravalement et de la rénovation et intervient sur les départements des Pyrénées-Orientales et de l’Aude. Dans les Pyrénées-Orientales, SIPRIE BATIMENT est engagée, cette année, sur plusieurs chantiers majeurs, tels que la rénovation en Isolation Thermique par l’extérieur des façades des collèges d’Arles-sur-Tech et de Céret et de la Résidence Jean Moulin à Rivesaltes pour l’office d’HLM 66 ainsi que de nombreux ravalements de façade pour des copropriétés en bordure littorale à Saint-Cyprien, à Canet-en-Roussillon et au Barcarès.

SIPRIE BATIMENT était cette année lauréate Région Méditerranée du Prix Moniteur de la Construction 2021 dans la catégorie Second Œuvre. Elle avait d’ailleurs reçu, en 2015, le Prix national du Moniteur catégorie Second Œuvre.

Fin 2019, face au fort développement de SIPRIE BATIMENT, Emilie Dumas a entamé sa réflexion autour de la cession de SIPRIE BATIMENT. Après plusieurs mois de recherches infructueuses, elle a mandaté les équipes In Extenso Finance & Transmission pour l’accompagner et la conseiller afin de trouver un acquéreur capable de poursuivre le développement de la société en forte croissance.

« Grâce à l’accompagnement des équipes d’In Extenso Finance & Transmission, j’ai pu choisir, parmi plusieurs propositions et dans un cadre serein, un repreneur avec lequel je partage les mêmes valeurs humaines et qui saura, j’en suis certaine, poursuivre le développement de SIPRIE ».

commente Emilie Dumas

L’acquéreur, Jean-Claude Larivière a été pendant dix ans Directeur Administratif et Financier au sein du groupe CLIMATER, spécialiste français du Génie Climatique

« Je suis très heureux de reprendre les rênes de cette belle entreprise en croissance, dont je souhaite conforter la notoriété et l’implantation mais également axer le développement sur deux piliers : l’extension géographique de notre zone d’intervention aux territoires montagneux des Pyrénées-Orientales et aux départements voisins notamment l’Aude, et l’extension de notre activité vers de nouveaux secteurs tels que la santé. Ces projets de développement vont nous conduire à recruter très prochainement de nouvelles personnes et ce, à tous les niveaux »

témoigne Jean-Claude Larivière

« Nous sommes ravis d’accompagner Jean-Claude Larivière dans cette opération de reprise d’entreprise. SIPRIE BATIMENT bénéficie, grâce à ses salariés, d’une belle expertise technique et d’un grand savoir-faire dans des chantiers techniques en lien avec le sujet de la rénovation thermique des bâtiments. Cette reprise s’accompagne aussi d’un projet de croissance et de développement de l’entreprise. Nous sommes convaincus que Jean-Claude Larivière, avec son expérience et sa connaissance du secteur d’activité, mènera à bien ce projet d’entreprise ».

Eric Candelier, directeur d’investissement d’IRDI Capital Investissement

- Société cible : SIPRIE

- Conseil M&A / cédant : In Extenso Finance & Transmission (Mathieu DRENO, Marie FOULON)

- Conseil juridique / cédant : LexiaTeam (Alain GUEDJ, Marie-Odile LAMOUREUX, Christophe BOER)

- Acquéreur : Jean-Claude Larivière

- Fonds d’investissement : IRDI Capital Investissement ((Eric CANDELIER))

- Conseil juridique / acquéreur : Mélaine MAZIERES et Antoine FIORONI

- Banques / acquéreur : BNP, BPI

Genesta rejoint les équipes Finance & Transmission du groupe In Extenso

Boulogne-Billancourt, 19 janvier 2022

Avec l’acquisition de Genesta, le groupe In Extenso se dote d’une offre Equity Capital Markets dédiée aux sociétés Small & Mid Cap et complète ainsi les activités corporate finance d’In Extenso Finance et Transmission.

Créée il y a plus de 10 ans à l’initiative d’Hervé GUYOT, Genesta a su s’imposer comme un partenaire privilégié des entreprises cotées en bourse positionnées sur les technologies numériques et les médias, ainsi que sur les sciences de la vie et la santé.

Depuis sa création, Genesta a pu en particulier intervenir aux cotés des dirigeants d’entreprises pour mener à bien une quarantaine d’opérations financières, cumulant plus de 500 M€ de valeur de transactions. Genesta s’implique aux côtés des dirigeants et des actionnaires à chaque étape importante de la vie de l’entreprise, construisant ainsi des relations de long terme comme auprès de Bigben Interactive ou SQLI.

Les effectifs de Genesta rejoignent les équipes Finance & Transmission du groupe In Extenso pour mettre à disposition leur expertise en financement des entreprises.

En s’appuyant sur deux équipes dédiées : une équipe « corporate finance » composée de deux directeurs – Hervé GUYOT et Wilfried BOTREL et une équipe « analyse financière » dotée de 3 analystes, spécialistes sectoriels – Raphaëlle POULAIN, Jean-Pierre LOZA et Guillaume ANOMAN, le groupe In Extenso et ses équipes Finance & Transmission renforcent ainsi leur capacité à accompagner des dirigeants d’entreprises cotées de taille moyenne, au travers de deux pôles :

- Un pôle Corporate Finance en charge des introductions en bourse, opérations publiques et fusions et acquisitions, conseil en matière de communication financière réglementaire / Listing Sponsor ;

- Un pôle Equity Research pour le suivi en analyse financière et en marketing boursier de valeurs moyennes cotées.

L’offre de Genesta développée depuis sa création aura vocation à rayonner auprès des clients du Groupe In Extenso, notamment ceux cotés, et pourra s’appuyer sur le réseau des 250 agences du Groupe en France.

« Nous nous réjouissons d’intégrer le groupe In Extenso, qui bénéficie en France d’un adressage très fin du tissu économique et de relations privilégiées avec un très grand nombre d’entreprises. En nous associant avec les équipes d’In Extenso Finance & Transmission, nous allons pouvoir accroître notre capacité à développer notre offre de conseil Equity Capital Markets auprès d’un plus large panel de sociétés cotées. »

commente Hervé GUYOT, Président de Genesta

« Je suis très heureux d’accueillir les équipes de Genesta. Avec elles, nous musclons notre expertise en corporate finance, pour servir encore mieux nos clients : les questions de financement par les marchés font partie des attentes de nos clients, que ce soit pour se financer ou mieux valoriser leur société. Avec cette équipe qui met à disposition un panel complet de solutions en matière d’opérations d’ingénierie financière, nous continuons notre stratégie de développement sur tous les métiers du conseil en Corporate Finance. »

ajoute Marc SABATÉ, Associé et Directeur Général d’In Extenso Finance & Transmission

Languedoc Restauration devient la plateforme de développement d’Api Restauration en Occitanie

Montpellier, lundi 29 novembre 2021

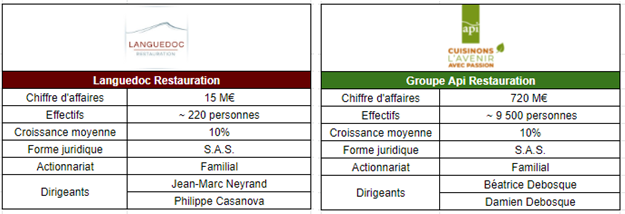

Depuis le 1er novembre 2021, la Société Api Restauration a pris une participation majoritaire dans le capital de la société Languedoc Restauration, dans le cadre de la mise en place d’un partenariat long terme entre les deux sociétés.

Fondée en 2006 et dirigée par Philippe Casanova et Jean-Marc Neyrand, Languedoc Restauration est une entreprise montpelliéraine spécialisée dans la restauration collective adressant principalement les segments des établissements scolaires et de santé.

Acteur régional reconnu pour la qualité de ses prestations et de ses équipes, Languedoc Restauration poursuit son développement en se rapprochant d’Api Restauration, groupe de restauration collective originaire des Hauts-de-France, 4ème opérateur du secteur en France derrière les multinationales Sodexo, Elior et Compass.

Déjà présent en Occitanie, Api Restauration s’est imposé comme un acquéreur naturel pour reprendre et accompagner le développement régional de Languedoc Restauration et lui apporter le savoir-faire complémentaire de ses équipes.

« Après 15 années de croissance continue, nous rentrons dans un partenariat solide avec une entreprise familiale de renom, qui permet de poursuivre et pérenniser l’aventure Languedoc Restauration initiée en 2006. »

déclarent Jean Marc Neyrand et Philippe Casanova

L’ensemble des associés Dirigeants des deux entreprises ont travaillé sur ce projet d’acquisition en parfaite clarté, et se sont rejoints sur des valeurs communes et sincères.

Les équipes In Extenso Finance & Transmission, spécialistes du conseil aux dirigeants et entreprises sur les opérations de haut de bilan, ont accompagné et conseillé Philippe Casanova et Jean-Marc Neyrand dans le cadre de leur projet d’adossement. A cette occasion, ils ont mené un process compétitif, recevant jusqu’à 6 offres fermes avant d’accorder une exclusivité suivant les objectifs de leurs clients.

A propos de :

- Société cible : LANGUEDOC RESTAURATION

- Conseil M&A / cédant : In Extenso Finance & Transmission (Alexandre BRIAND, Mathieu DRENO, Marie FOULON)

- Conseil juridique / cédant : Office notarial Vialla et Dossa – Service Droits des Affaires (Emmanuel DOSSA, Stacy LENINGER et Paul MAINGUY)

- Acquéreur : Groupe API RESTAURATION

- Conseil juridique / acquéreur : ERNST & YOUNG (Benoît LOSFELD et Julien DELORY)

Un nouveau duo de repreneurs à la tête d’Action Groupe

Tours, le 25 novembre 2021

ACTION GROUPE est spécialisée depuis sa création en 1996 dans la maintenance mécanique et électromécanique.

L’entreprise de Villemandeur (45) réalise près de 2 millions d’euros de chiffre d’affaires auprès d’une clientèle d’industriels du Loiret et du sud Île-de-France.

Jérôme Surplie et Laurent Crouzet ont repris ACTION GROUPE en 2015 et l’ont développé autour de trois grands domaines d’activité :

- Maintenance industrielle tous secteurs d’activité dans les domaines mécanique, électromécanique, pneumatique et hydraulique ;

- Travaux de métallerie, tôlerie, chaudronnerie et tuyauterie sur mesure. L’entreprise fabrique notamment des équipements pour la sécurité des biens et des personnes en milieu industriel ;

- Services industriels : travaux de reconditionnement de machine (retrofit), opérations de transfert industriel, préparation aux épreuves d’inspection des équipements de ses clients…

Accompagnés par In Extenso Finance & Transmission, Jérôme Surplie et Laurent Crouzet cèdent aujourd’hui l’entreprise pour se consacrer à d’autres projets professionnels.

ACTION GROUPE et ses 18 salariés sont repris par un nouveau binôme de repreneurs : Nicolas Baumgartner, précédemment Responsable du Business Development chez ENGIE et Christian Thouny, ancien Responsable du Développement Commercial chez Axima Réfrigération France.

« Nous transmettons notre entreprise à Nicolas Baumgartner et Christian Thouny en toute confiance. Ce jeune duo dynamique nous a convaincu de ses projets pour ACTION GROUPE. »

déclarent Jérôme Surplie et Laurent Crouzet

« C’est avec un fort enthousiasme que nous reprenons les rênes de cette belle PME dont la réputation n’est plus à faire dans le Loiret. Beaucoup de projets de développement pour cette pépite en devenir. Bravo et merci à Jérôme et Laurent de l’avoir menée jusque là. To be continued… »

concluent Christian Thouny et Nicolas Baumgartner

- Société cible : Action Groupe

- Cédants : Jérôme Surplie et Laurent Crouzet

- Conseil M&A / cédants : In Extenso Finance & Transmission (Etienne Guerche)

- Expertise-comptable / cédants : In Extenso Orléans (Christel Casteret et Damien Moreau)

- Acquéreurs : Nicolas Baumgartner et Christian Thouny

- Conseil acquéreur : Orcom (Franck Carpentier)

it partner accélère son développement avec l’acquisition de deux sociétés

Villeurbanne, jeudi 4 novembre 2021

Créée en 1995, it partner est une société de services en informatique et en télécommunications basée à Lyon et à Nancy, caractérisée par un engagement social, sociétal et environnemental avéré. Dès l’origine, it partner a positionné la satisfaction des utilisateurs au cœur de sa stratégie. L’offre de services est, aujourd’hui, structurée autour de plusieurs métiers : Infogérance, Régie à valeur-ajoutée, ToIP, Négoce, AMOA fonctionnelle, Sécurité (cyber sécurité) ; et s’adresse à tous les types d’entreprise : de la TPE à la Grande Entreprise, les PME et les ETI.

Le projet stratégique actuel, ambitionne de faire d’it partner une PME innovante, qui porte en son cœur le bien-être de ses collaborateurs et qui sait allier la croissance organique à la croissance externe. C’est dans ce cadre, qu’it partner avait réalisé fin 2018, les acquisitions des sociétés lyonnaises Scapelan (maintenance et dépannage informatique) et Digituse (AMOA fonctionnelle).

En 2019, it partner a mandaté les équipes In Extenso Finance & Transmission ; spécialistes du conseil en cessions, acquisitions, transmissions et financement auprès des dirigeants d’entreprise ; afin d’accélérer son développement ; pour l’accompagner dans l’acquisition d’entreprises de petites tailles, ayant une bonne réputation, des équipes compétentes et stables, implantées sur les territoires sur lesquels it partner est présent, qui ont un cœur de métier identique ou complémentaire au leur et qui offrent des perspectives d’amélioration de la rentabilité.

C’est ainsi, qu’en juillet 2021, it partner a finalisé l’acquisition de la société Lorinfo (prestations informatiques), ESN chargée de 34 ans d’histoire, implantée à Nancy et qui bénéficie d’équipes reconnues pour leur expertise et leur talent. Cette acquisition va permettre à l’agence d’it partner de Nancy, de doubler de taille tant en effectif qu’en activité et ouvre des perspectives de développement intéressantes dans le Grand-Est.

En octobre 2021, it partner a finalisé une seconde acquisition, l’ESN Lyonnaise BSD-Sys. Cette société détient un véritable savoir-faire, qu’elle a su développer depuis ces dernières années, dans le domaine de la cyber-sécurité. Sa maitrise des environnements de sécurité en fait un acteur clef pour le développement d’it partner, qui ne disposait pas au sein de ses équipes de telles expertises et qui pourra dorénavant adresser des clients de plus de 5 000 postes mais également décliner et construire une offre pour des entreprises de plus petites tailles et ainsi apporter un service de grand compte à des PME.

Avec ces deux acquisitions, it partner compte aujourd’hui soixante-dix collaborateurs pour un chiffre d’affaires de près de 8 M€. Dans un marché qui se consolide à grande vitesse, et dans une optique d’atteindre une taille critique afin d’être plus visible et plus fort sur ses différents métiers, it partner est plus que jamais en recherche de croissance externe, et d’autres acquisitions devraient bientôt suivre.

- Société cible : Lorinfo

- Acquéreur : it partner (Abdénour Aïn Séba)

- Conseil M&A / acquéreur : In Extenso Finance & Transmission (Romain Munier, Nicolas Lissac)

- Conseil juridique / acquéreur : Deygat-Ballaguy (Jean-Jacques Deygat)

- Due Diligence acquisition : Ekylis (Pascale Gentil)

- Conseil juridique / cédant : ACD Avocats (Olivier Colnat)

- Société cible : BSD-Sys

- Acquéreur : it partner (Abdénour Aïn Séba)

- Conseil M&A / acquéreur : In Extenso Finance & Transmission (Romain Munier, Nicolas Lissac)

- Conseil juridique / acquéreur : Deygat-Ballaguy (Jean-Jacques Deygat)

- Due Diligence acquisition : Ekylis (Pascale Gentil)

- Conseil juridique / cédant : Legi Avocats (François Charruel)

Le groupe Proxiteam acquiert la société Ador Informatique

Paris, le 19 octobre 2021

Dans le cadre de sa stratégie de développement ambitieuse, le groupe Proxiteam, acteur majeur de la transformation digitale des PME et ETI annonce la reprise de la société Ador Informatique.

Créée en 1999 par Jean-Pierre Wurmser et Patrice Gonzalez, la société Ador Informatique est positionnée comme un intégrateur référent en Ile-de-France de solutions de gestion (comptabilité / finance / gestion commerciale / paie). Ador Informatique propose à ses clients de nombreuses solutions logicielles, en particulier de l’éditeur Sage, et opère depuis son siège situé à Vernouillet (78). La société emploie une dizaine de collaborateurs et a réalisé en 2020 un chiffre d’affaires d’environ 800.000 euros.

Le rapprochement avec le groupe Proxiteam va permettre à l’équipe historique d’Ador Informatique de conserver son expertise, tout en apportant à ses clients les bénéfices de l’intégration au groupe Proxiteam :

- Élargissement de l’offre (RH ; dématérialisation ; services managés ; solutions Dynamics)

- Appui fort du groupe et opportunités pour les collaborateurs historiques

L’acquisition d’Ador Informatique va permettre à Proxiteam de renforcer sa présence sur le marché des solutions de gestion en Ile-de-France, et d’avancer dans sa stratégie de développement.

« Ce rapprochement avec Ador Informatique s’inscrit dans la droite ligne de notre plan de développement. Les expertises combinées du groupe Proxiteam et d’Ador Informatique vont permettre à Proxiteam de renforcer encore son positionnement d’acteur leader de la transformation digitale des PME. Nous souhaitons la bienvenue à nos nouveaux collègues ! »

Arnauld Mesqui, Directeur Général du Groupe Proxiteam

« Après une longue histoire de croissance autonome, nous avons souhaité nous adosser au Groupe Proxiteam pour que l’aventure continue. Nos nombreux échanges avec la direction du groupe Proxiteam, nous ont convaincus que ce rapprochement était la meilleure manière de pérenniser ce que nous avions bâti. »

Jean-Pierre Wurmser, Président fondateur d’Ador Informatique

Les équipes In Extenso Finance & Transmission, spécialistes du conseil aux dirigeants et entreprises sur les opérations de haut de bilan, ont accompagné les actionnaires de la société Ador Informatique dans leur rapprochement avec le Groupe Proxiteam.

Cédant : Ador Informatique

Conseil M&A / cédant : In Extenso Finance & Transmission (Alain Wolff)

Conseil juridique / cédant : Cabinet Cloix & Mendès-Gil (Sylvain Joyeux et Margaux Fournex)

Acquéreur : Groupe Proxiteam, Apogea

Conseil juridique / acquéreur : Vivien & Associés (Lisa Becker et Judith Fargeot)

Le groupe Charpentier se renforce en Nouvelle Aquitaine avec l’acquisition du groupe AREV

Angers, le 14 octobre 2021

Fondé en 2003 et localisé en Nouvelle-Aquitaine, le Groupe AREV est une entreprise spécialisée en aménagements, terrassements réseaux et voiries pour les particuliers, professionnels et marchés publics. Disposant de deux agences à La Tremblade (17) ainsi qu’à Jarnac (16), le groupe compte 34 collaborateurs et réalise un chiffre d’affaires d’environ 6 millions d’euros.

L’entreprise familiale, dirigée par Eric Boulloud et Gilbert Boulloud, a missionné les équipes In Extenso Finance & Transmission dans le cadre de leur projet d’adossement industriel.

L’acquéreur retenu est le groupe Charpentier, acteur vendéen de travaux publics né d’une entreprise familiale. A présent composé de 16 sociétés notamment spécialisées en TP, exploitation de carrières, centrales à béton et centrales d’enrobés, le groupe Charpentier intervient sur l’ensemble de l’arc Atlantique. Dirigé par M. Airieau, le groupe réalise près de 100 M€ de chiffre d’affaires et emploie environ 440 salariés.

Déjà partenaire opérationnel du Groupe AREV depuis plusieurs années, le groupe Charpentier s’est imposé comme un acquéreur naturel pour péréniser la croissance et accompagner le développement d’AREV sur les deux départements.

« Les perspectives de développement s’annoncent très positives. Nous connaissons bien le Groupe Charpentier, et nous sommes persuadés que notre société est entre de bonnes mains. La synergie entre les deux entités et le partage de valeurs communes correspondent parfaitement à mes attentes et mon projet de transmission. »

déclare Eric Boulloud, Fondateur du Groupe AREV

Les équipes In Extenso Finance & Transmission, spécialistes du conseil aux dirigeants et entreprises sur les opérations de haut de bilan, ont accompagné les actionnaires du Groupe Arev dans la cession de leurs titres au Groupe Charpentier.

Société cible / cédant : Groupe AREV (Eric Boulloud et Gilbert Boulloud)

Expert-Comptable cédant : In Extenso La Tremblade (Eric Gonsard)

Conseil M&A / cédant : In Extenso Finance & Transmission (Clément Pauly)

Conseil juridique / cédant : In Extenso La Rochelle (Emilie Retaud)

Acquéreur : Groupe Charpentier (Hervé Charpentier, Didier Airieau, Christophe Augereau)

Conseil juridique / acquéreur : Synegore (Me Nolwenn Hadet)