Archives pour la catégorie Communiqués de presse

The Line redessine son avenir

Marseille, le 8 juillet 2025,

Les équipes d’In Extenso Finance ont accompagné la cession de TheLine, marque française de design mural fondée en 2015 à Marseille par Antoine Daniel, à Cédric Dolbeau, repreneur personne physique.

REGARDS D’EXPERTS : Christophe Del Toso, Directeur Général In Extenso Finance

[9ème édition du Panorama annuel d’In Extenso Finance des cessions & acquisitions de TPE/PME]

Le secteur des Technologies, Médias, Télécommunications (TMT) tire le marché des cessions/acquisitions de PME en 2024

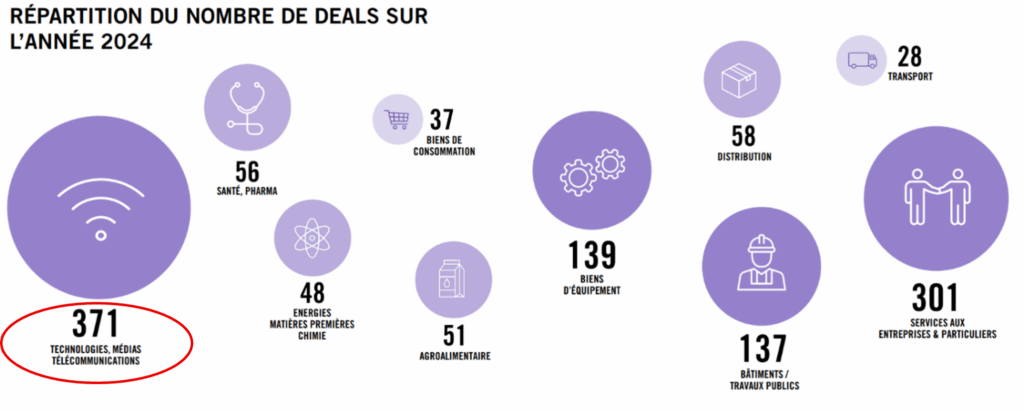

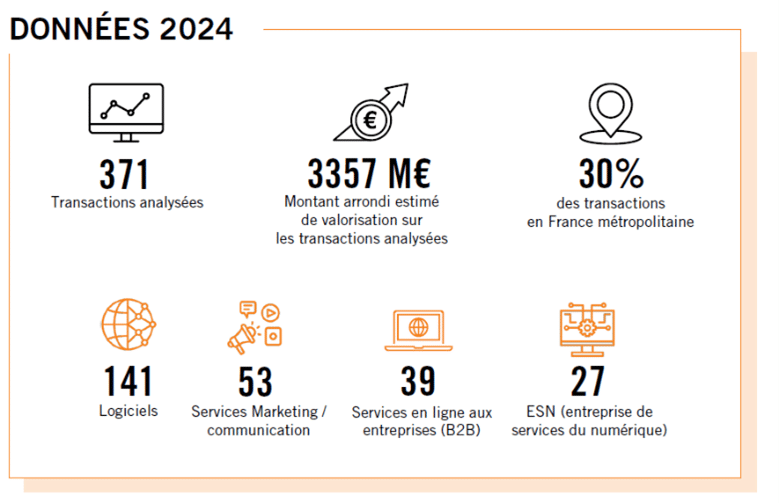

Avec 371 opérations, le secteur des TMT représente presque un tiers des opérations de cessions/acquisitions en 2024 (total 1226).

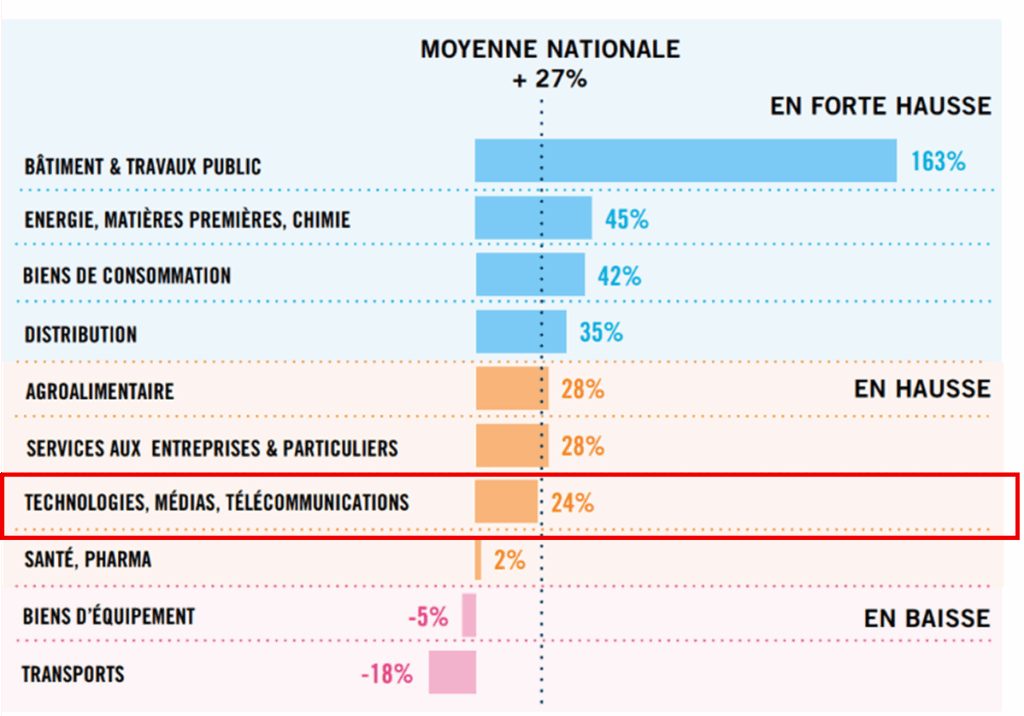

En termes de progression, cela représente une augmentation de +24% depuis l’année dernière, dans l’ordre de grandeur de la moyenne nationale qui est de +27%.

Les opérations dans l’IT continuent d’offrir beaucoup d’opportunités, sous l’effet d’une confluence de facteurs tels que la consolidation dans le domaine des logiciels et l’impératif permanent de la numérisation.

Consolidation, IA : quelles tendances pour le secteur ?

Comment expliquer une telle importance du secteur des TMT ?

Parmi les tendances à prendre en compte, on peut noter un changement de paradigme dans les approches de valorisations des acquéreurs de Saas B2B : par exemple, de nombreuses valorisations sont désormais basées sur les Ebitda cash et plus sur des multiples de chiffre d’affaires récurrent.

Le secteur des logiciels SaaS B2B verticaux reste l’un des plus attractifs et des plus consolidateurs pour beaucoup d’acteurs comme les acquéreurs stratégiques qui renforcent leurs plateformes de buildups (Septeo, Orisha, Sinari, etc.), des fonds de Private Equity spécialisés (PSG Equity, Waterland, Sagard), des acteurs hybrides, etc.

Malgré la baisse des budgets IT chez les donneurs d’ordre, la consolidation et le M&A reste pour beaucoup d’acteurs une stratégie gagnante pour maintenir et conquérir de nouvelles parts de marché.

La généralisation de l’IA impacte également l’ensemble du marché de l’IT et vient accélérer ce mouvement de consolidation.

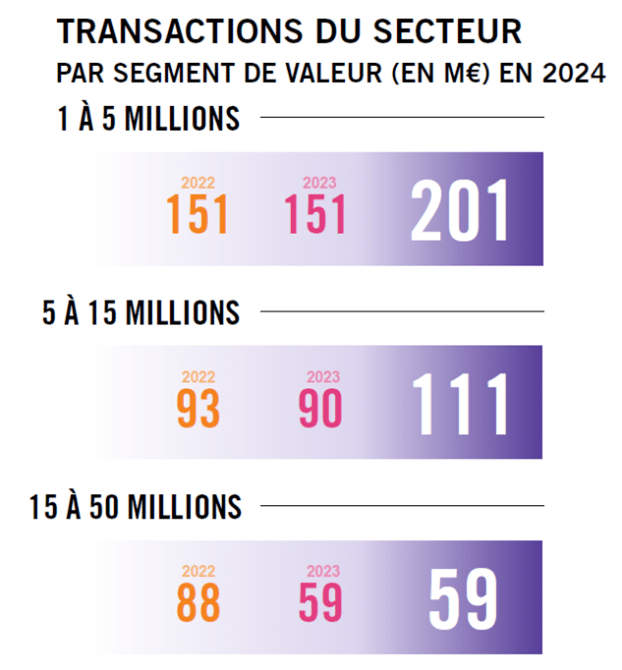

Les plus petites opérations, de 1 à 5 millions, représentent la moitié des opérations dans les TMT en 2023, ce qui confirme la poursuite du mouvement de consolidation parmi les nombreuses entreprises du secteur.

Quelques opérations significatives en 2024 dans les TMT

“Les transactions dans le secteur de l’IT tirent le marché du M&A SmallCap en 2024, mais on observe un ralentissement au second semestre que nous surveillons pour 2025” déclare Christophe Del Toso, Associé et Directeur Général In Extenso Finance.

Retrouvez le panorama complet région par région sur https://finance.inextenso.fr/regions-transmission/

Contacts :

| Sophie Ranc | Chloë Loyen +33 (0)7 78 41 39 74 | Stéphanie Barré-Lesauvage +33 (0) 6 42 58 95 25 |

| sophie.ranc@inextenso-finance.fr | inextenso@clai2.com | |

Développement international : In Extenso Finance et In Extenso Belux unissent leurs forces

Luxembourg, le 3 juillet 2025

In Extenso Finance s’implante au Luxembourg et accueille Marc Dos Santos et David Reisdorff pour accélérer son développement international.

In Extenso Finance franchit une nouvelle étape en amorçant son développement international. Cette dynamique s’inscrit dans une collaboration étroite avec In Extenso Belux, structure du groupe implantée localement, afin d’offrir ensemble à leurs clients une présence stratégique au cœur de l’Europe financière.

Pour accompagner cette dynamique, Marc Dos Santos rejoint In Extenso Finance en qualité de Directeur M&A Luxembourg. Fort de plus de 10 ans d’expérience dans le secteur financier, Marc Dos Santos a exercé notamment au sein du Groupe Crédit Agricole comme Senior en Corporate Finance, ainsi que comme Directeur M&A chez Cairus Advisory. Il dispose également d’une expertise reconnue en stratégie et organisation auprès d’institutions financières et fonds d’investissement. Marc est Diplômé de l’Institut Supérieur de Commerce de Paris.

L’implantation au Luxembourg, centre européen incontournable pour la finance d’entreprise et les fonds, permettra à In Extenso Finance et In Extenso Luxembourg de renforcer leur accompagnement des dirigeants de PME, ETI et investisseurs sur des opérations de transmission, d’acquisition ou de levée de fonds à dimension transfrontalière.

In Extenso Finance, en collaboration avec In Extenso Belux, poursuit ainsi son engagement à proposer un accompagnement de proximité et sur mesure, désormais étendu à l’échelle européenne.

Parallèlement, David Reisdorff rejoint In Extenso Finance en tant que Business Advisor pour renforcer le développement dans la région Grand Est, en lien étroit avec l’implantation luxembourgeoise. Dirigeant du cabinet Financière Grand Est, David bénéficie d’une solide expérience dans les domaines de l’investissement, de la finance et de l’accompagnement d’entreprises. Son expertise du tissu économique régional et sa connaissance approfondie des enjeux transfrontaliers constituent un atout majeur pour les clients d’In Extenso Finance dans le Grand Est et au Grand-Duché du Luxembourg.

Vulcain renforce son pôle Environnement avec l’intégration d’Altifaune

Montpellier, le 23 juin 2025

Les équipes d’In Extenso Finance ont accompagné la cession d’Altifaune, bureau d’études spécialisé en environnement intervenant au niveau national et dont le siège est basé à Pézenas (34), au groupe Vulcain Engineering.

Depuis plus de 15 ans, Altifaune intervient sur des missions d’expertise faune-flore, des études d’impact environnemental et l’accompagnement écologique de projets d’aménagement. Avec une équipe de 70 collaborateurs, la société s’est imposée comme un acteur national de référence dans le domaine de la préservation de la biodiversité.

L’acquisition par Vulcain Engineering Group, acteur majeur de l’ingénierie dans les secteurs de la transition énergétique, des transports et des infrastructures durables, permet de renforcer son pôle « environnement » par l’intégration d’une compétence « biodiversité » clé.

Cette opération stratégique répond à la croissance continue de la demande en études environnementales et en accompagnement écologique, tout en s’inscrivant pleinement dans la dynamique de développement du groupe et sa volonté d’apporter des réponses concrètes aux enjeux environnementaux actuels.

Le Dirigeant Fondateur d’Altifaune conserve ses fonctions de Directeur Général et poursuivra le développement de la société aux côtés du groupe Vulcain, dans une logique de croissance partagée.

« L’intégration d’Altifaune au groupe Vulcain, va nous permettre d’accompagner notre développement, d’accéder à de nouveaux relais de croissance et de développer de nouvelles compétences, comme les expertises aquatiques, aussi bien continentales que marines, bref une nouvelle aventure ALTIFAUNE 3.0 !!! », explique Jérôme Fuselier, Dirigeant d’Altifaune

« Avec l’acquisition d’Altifaune par Vulcain, la société franchit une nouvelle étape dans sa croissance, s’appuyant sur son savoir-faire pour accélérer sa croissance, tout en disposant des ressources structurelles du Groupe Vulcain », ajoute Mathieu Dreno, Associé In Extenso et Directeur chez In Extenso Finance

- Cédant : Altifaune

- Conseil M&A / Cession : In Extenso Finance (Mathieu Dreno, Yoni Nizard)

- Conseil juridique / Cédant : Doria Avocats ((Adrien Guiraud, Manon Conil)

- Acquéreurs : Vulcain (Alban Guilloteau, Yann Aubry-Lecomte, Stanislas Gaillard)

- Conseil M&A / Acquéreur : D&A Corporate Finance (Jérôme Da Silva, Manon Devanneaux)

- Conseil juridique / Acquéreur : Lawderis (Faustine Carrière, Céline Benoist Vanderbeken, Antoine Laborie)

Régions & Transmission 9ème édition – 2024 : année de rebond pour le Small Cap dans un marché M&A contrasté

Paris, le 19 mai 2025,

In Extenso Finance, leader dans l’accompagnement des entreprises pour leurs opérations de cession/transmission, d’acquisition et d’ingénierie financière, publie la neuvième édition de « Régions & Transmission : panorama des cessions et acquisitions de PME », en partenariat avec Epsilon Research.Le Panorama 2025 couvre la totalité de l’année 2024 dans laquelle un échantillon significatif de 964 opérations a été analysé en détail ; opérations dont le montant s’établit sur la tranche de valorisation de 1 à 50 millions d’euros. Cette base de données, dont la couverture ne cesse de s’élargir, permet ainsi de décrypter l’évolution des opérations de cession-transmission de PME (opérations de cession majoritaire) région par région, secteur d’activité par secteur d’activité.

A cette analyse s’ajoutent 12 focus régionaux qui détaillent :

- Le nombre de transactions

- Les tranches de valorisation

- Une sélection d’opérations significatives

- Les secteurs d’activité les plus représentés en nombre d’opérations

- Le profil des acquéreurs et des vendeurs

- La géographie des acquéreurs

En 2024, malgré l’instabilité politique, le segment Small Cap (1 à 50 M€) se distingue avec une progression de +27 %. Ce rebond important a été soutenu notamment par le rattrapage des opérations reportées fin 2023, une moindre sensibilité aux chocs conjoncturels du Small Cap et par la vague de départs en retraite de dirigeants de PME. La dynamique se retrouve, à une exception près, dans l’ensemble des régions et dans la plupart des secteurs, en particulier le BTP (+163 %) et les TMT. Les acquisitions ont majoritairement été réalisées par des entreprises non cotées (72 %) et des fonds d’investissement (17 %), avec une part croissante d’acquéreurs français.

Une résilience exceptionnelle, dans un marché M&A contrasté

2024 restera comme l’une des années les plus contrastées pour le marché français des fusions-acquisitions. Marqué par une forte instabilité politique, la dégradation de la note souveraine de la France et des incertitudes sur la fiscalité liées aux reports de la loi de finance, le M&A smallcap hexagonal a tout de même trouvé un rythme et un niveau de transactions important avec une progression de +27 % du volume des opérations, dépassant même les niveaux atteints lors de l’euphorie post-Covid de 2021. Ce rebond s’explique par un effet de rattrapage lié au report de transactions sur le début d’année favorisé par la stabilisation des taux d’intérêt ; par la résilience du segment Small Cap, qui est moins exposé aux aléas économiques ainsi que la politique de croissance externe menée par des entreprises pour consolider leurs savoirs-faire, leurs équipes et leurs marchés renforcé par un facteur structurel, le vieillissement des dirigeants de PME, qui multiplie les opportunités de cessions.

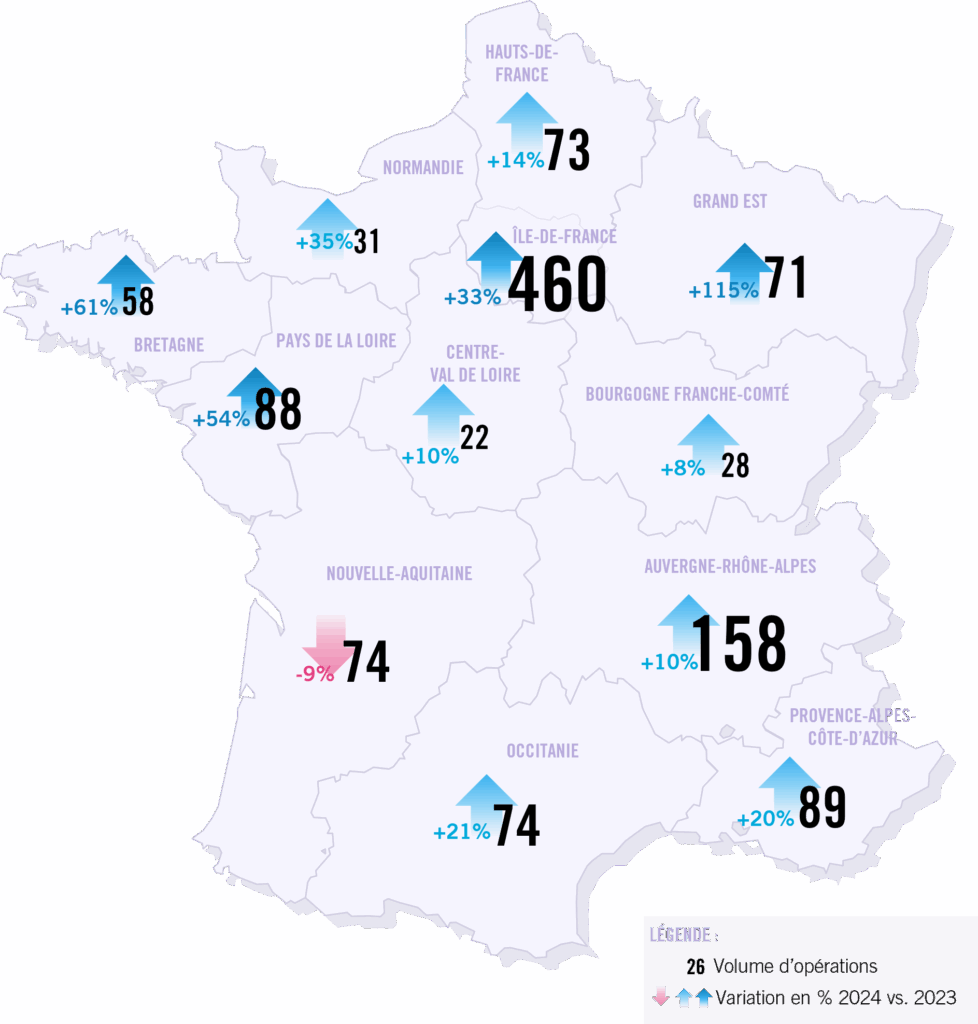

Une dynamique de progression dans toutes les régions, tiré par l’axe Paris-Lyon

L’augmentation du nombre d’opérations en 2024 se retrouve sur l’ensemble du territoire, avec une progression dans toutes les régions françaises, à l’exception de la Nouvelle-Aquitaine.

A noter que c’est l’Ile-de-France qui enregistre, comme toujours le plus important nombre de deals mais aussi cette année la plus forte progression du nombre d’opérations avec +117 opérations par rapport à 2023 (460 deals en 2024 vs 343 en 2023). La région représente à elle seule 38% des opérations smallcap.

L’axe Paris-Lyon représente cette année 50,4% des deals avec 618 opérations recensées sur ces territoires.

PACA prend la 3ème place en nombre d’opérations, suivies par les régions dynamiques des Pays-de-la-Loire, de l’Occitanie, des Hauts-de-France et, de façon exceptionnelle par rapport aux années précédentes, le Grand Est qui enregistre un nombre particulièrement élevé d’opérations cette année.

La Nouvelle-Aquitaine, bien qu’en retrait cette année, demeure à une place importante dans le paysage M&A smallcap et se place en 5ème position ex aequo avec sa voisine occitane.

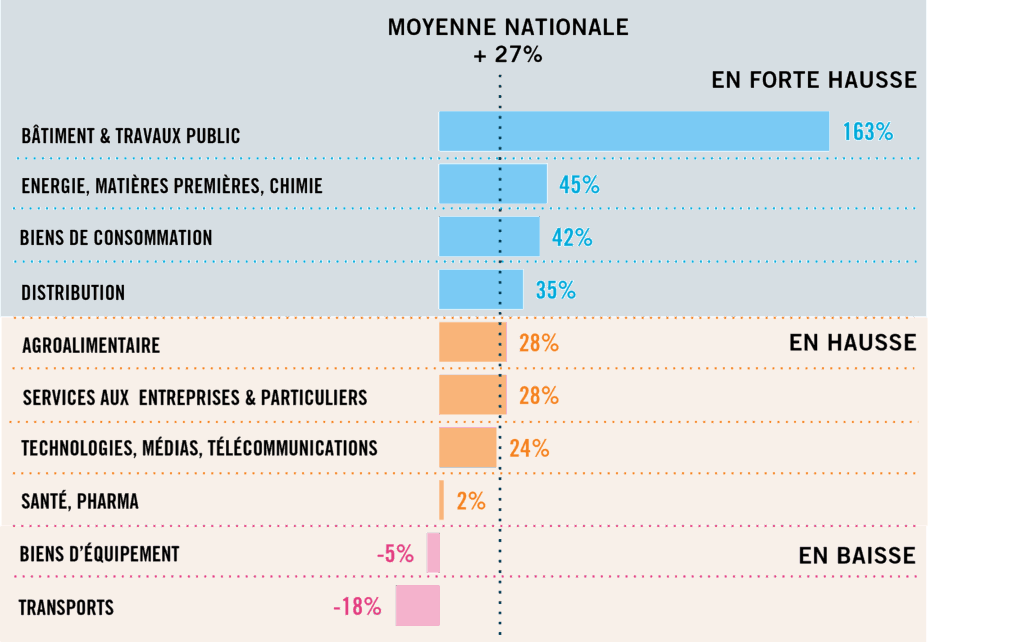

Dynamisme du BTP et croissance du secteur des TMT toujours en tête

Comme en 2024, la plupart des secteurs ont bénéficié d’une hausse du nombre de transactions, avec des différences notables. Le secteur du BTP a connu la plus forte augmentation (+163%) après plusieurs années de recul, profitant surtout aux sociétés du second œuvre et de la rénovation des bâtiments. L’explication est à trouver dans le décalage de la mise sur le marché de certains deals l’année passée. Le secteur des TMT reste en tête (371 deals) tiré par de nouveaux acteurs venant consolider certains métiers du secteur, notamment dans les logiciels B to B. Les secteurs de l’Agroalimentaire et des Services progressent modérément, tandis que l’Énergie, les Biens de consommation et la Distribution montrent une croissance plus forte. Les Biens d’équipement maintiennent un nombre de transactions similaire à 2023. En revanche, le secteur des Transports est en recul, en raison de sa forte concentration et de difficultés spécifiques du secteur.

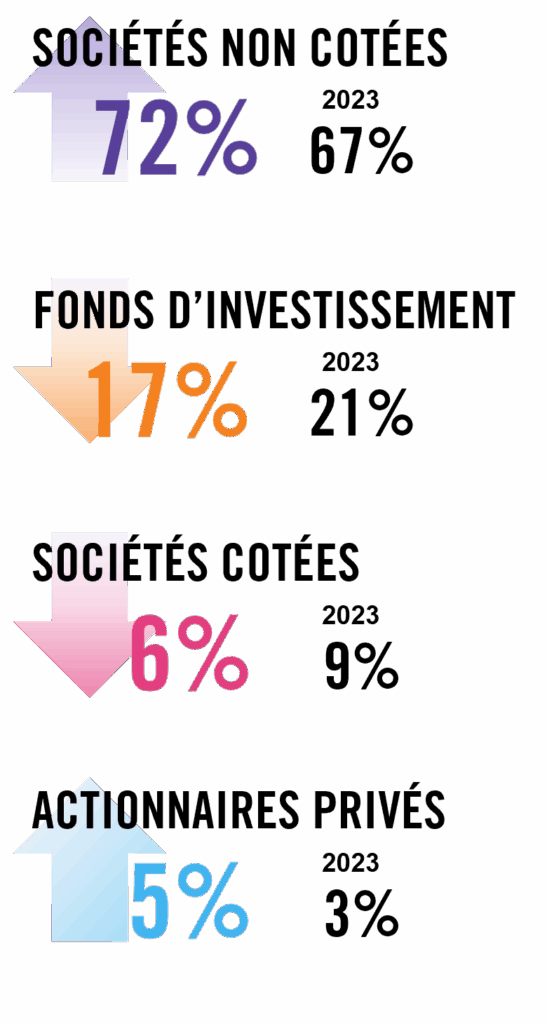

Profil des acquéreurs : les sociétés non cotées en progression

En 2024, l’augmentation du volume de transactions est principalement portée par les acquisitions réalisées par des entreprises non cotées (72% du total), qu’elles soient indépendantes ou soutenues par des fonds d’investissement, qui ont montré une forte dynamique de croissance externe.

En revanche, la part des fonds d’investissement (17% vs 21% en 2023) et des sociétés cotées (6% vs 9% en 2023) a diminué, le nombre d’opérations est en légère hausse pour les fonds d’investissement et en légère baisse pour les sociétés cotées.

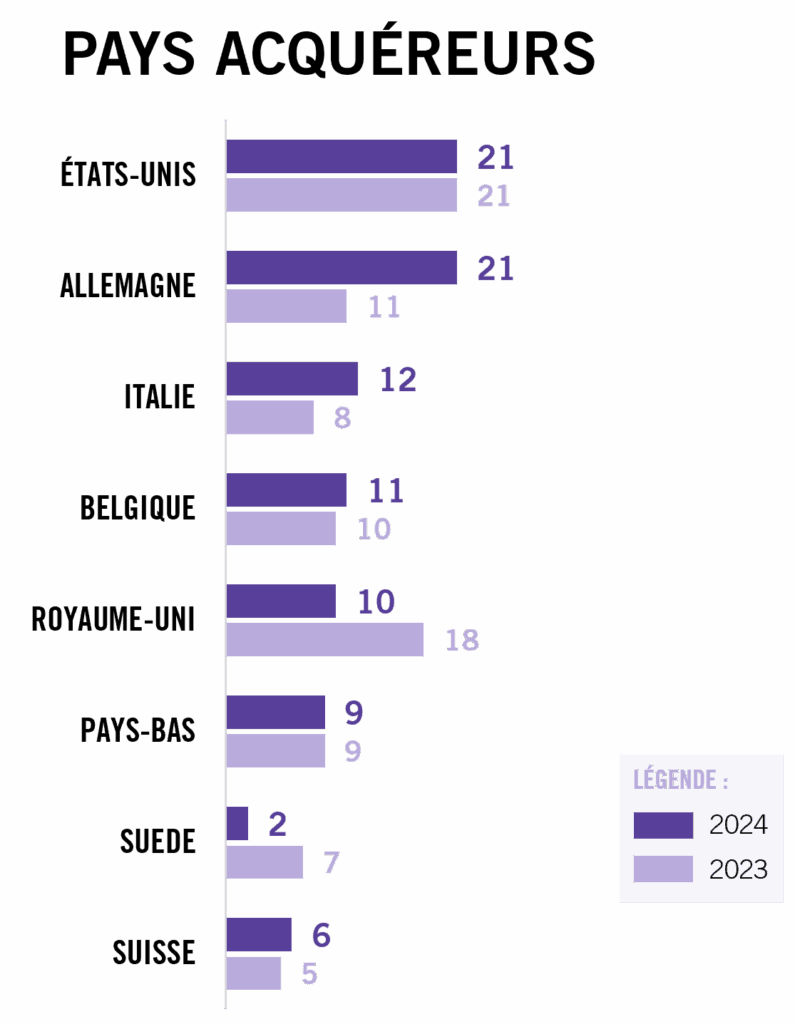

Géographie des acquéreurs

En 2024, 88% des transactions en France ont été réalisées par des acquéreurs français, avec une forte augmentation des deals intra-régionaux (33%), qui concerne en particulier des opérations dont la valorisation est inférieure à 5 millions d’euros.

À l’international, les États-Unis et l’Allemagne sont à égalité en termes de nombre de deals, suivis par l’Italie. Les acquisitions par des sociétés britanniques ont diminué par rapport à 2023.

Qu’attendre de 2025 ?

Au 1er trimestre 2025, le marché du Small Cap montre des signes de baisse mesurée et de stabilisation autour de son niveau historique. Dans un contexte géopolitique complexe, marqué notamment par les annonces protectionnistes du président Trump, l’incertitude demeure et les acquéreurs restent prudents et sélectifs. Néanmoins, la stabilisation des taux d’intérêt, la pression des investisseurs pour déployer leur capital et la maturité des portefeuilles des fonds d’investissement pourraient relancer les opérations d’acquisition et de cessions après une année 2024 marquée par des stratégies de build-up.

Le marché reste également soutenu par le départ à la retraite de nombreux dirigeants de PME, qui vont céder leur entreprise, mais aussi par des dirigeants plus jeunes, conscients des enjeux futurs, qui sont prêts à s’adosser à des acteurs plus importants pour gagner en solidité. La montée en puissance de l’intelligence artificielle et l’urgence de la transition écologique devraient également stimuler le marché du M&A Small Cap et influencer les niveaux de valorisation des PME françaises, avec des effets variables selon les secteurs.

Ainsi, le marché du Small Cap devrait continuer à faire preuve de dynamisme en 2025 et constituer un segment résilient du M&A en France.

| A propos d’In Extenso Finance In Extenso Finance est un acteur de référence dans le conseil en stratégie et ingénierie financière et dans l’accompagnement et la conduite d’opérations de cession, acquisition, financement et Equity Capital Market pour les PME et leurs dirigeants. Reconnu comme un des leaders français du Small Market, In Extenso Finance accompagne les entreprises cotées et non cotées, de 1 à 100 millions d’euros de chiffre d’affaires et a réalisé plus de 1000 opérations de fusions et acquisitions. In Extenso Finance est une entité du groupe In Extenso (280 bureaux en France, 7300 collaborateurs, 600 millions d’euros de chiffre d’affaires). Pour en savoir plus, finance.inextenso.fr Pour en savoir plus, https://finance.inextenso.fr/ | A propos d’Epsilon Research Epsilon Research est une société indépendante basée à Paris (‘fintech’) offrant des outils logiciels, bases de données, indices de prix et analyses sur le marché M&A non coté (fusions-acquisitions, capital investissement). Epsilon publie depuis 2007 l’indice Argos, indice de référence sur l’évolution des prix des sociétés non cotées en Europe. La société a développé la première base de données sur les multiples d’acquisition de PME en Europe (‘EMAT’), et un logiciel unique (mode Cloud) de CRM / gestion des opérations M&A non cotées, à l’attention des professionnels – conseils M&A, fonds d’investissement, évaluateurs, entreprises. Contact : Grégoire Buisson. T : 01 47 70 30 24 M : gregoire.buisson@epsilon-research.com |

Contacts :

- SOPHIE RANC

IN EXTENSO FINANCE

06 48 06 66 86

sophie.ranc@inextenso.fr - GRÉGOIRE BUISSON

EPSILON RESEARCH

01 83 62 90 36

gregoire.buisson@epsilon-research.fr - STÉPHANIE BARRÉ-LESAUVAGE

AGENCE CLAI

01 44 69 54 00

inextenso@clai2.com

Point méthodologique

1- Transactions étudiées

2 -Données collectées

Les principales informations collectées sont les suivantes :

- Transaction

- Date d’annonce / de closing de la transaction

- Type de transaction

- Structure de l’opération : Pourcentage acquis, prix si disponible, earn-out

- Description de la cible, des acquéreurs, et des vendeurs

- Siren (pour les sociétés françaises, afin de valider leur identité)

- Localisation (département du siège social pour les sociétés françaises)

- Description de l’activité

- Secteur(s) d’activité, à partir de la nomenclature développée par Epsilon (~400 secteurs / sous-secteurs)

- Actionnaire(s), permettant de distinguer une typologie des acteurs du deal : société / actionnaire privé (fondateur, management, famille) / fonds de capital-investissement

- Société privée ou cotée

- Eléments financiers

- Chiffre d’affaires et EBITDA de la cible

- Fourchette de Valeur d’Entreprise (VE), si le prix de la transaction n’a pas été retrouvé, calculée à partir du multiple médian du secteur d’activité de la cible, pour les deals des 5 dernières années dont la VE est comprise entre 1M€ et 50M€ (Source : base EMAT d’Epsilon)

NB : L’activité M&A en valeur est calculée comme la somme des VE estimées (transaction par transaction)

3 – Traitement des données

L’analyse des transactions nous a amené à sélectionner un panel en fonction de l’angle retenu. Les données retenues sont les suivantes :

- Volume global de transactions

L’ensemble du panel est retenu. Cela représente 1226 cessions concernant des PME dont la valorisation est comprise entre 1 et 50 M€, réalisées en France métropolitaine du 1 janvier au 31 décembre 2024.

- Indice de dynamisme

L’ensemble du panel est retenu. Pour mesurer le dynamisme des transactions, nous avons rapproché la part des transactions de la région sur la part des PME de la région. Cette information permet de présenter un indice de dynamisme des transactions. Cet indice n’est pas un taux de cession par région mais plutôt un indicateur de comparaison entre les régions.

- Géographie des acquéreurs

Pour l’analyse géographique n’ont été retenu que les corporates (à l’exclusion des fonds d’investissement et des personnes physique)

- Build-up

Cette catégorie regroupe les opérations réalisées par des sociétés ayant dans leur actionnariat un ou plusieurs fonds d’investissement, qu’il s’agisse d’actionnaires minoritaires, majoritaires ou majoritaires ensemble.

Chocodic et Le Caféier unissent leurs savoir-faire

Angers, le 15 mai 2025

Les équipes In Extenso Finance ont accompagné les dirigeants de Chocodic dans leur rapprochement stratégique avec Le Caféier.

Fondée en 1995, Chocodic est une chocolaterie artisanale vendéenne reconnue pour son savoir-faire autour du chocolat valorisant les filières durables et locales. La société développe une offre haut de gamme à destination des particuliers, professionels et du secteur associatif.

Le Caféier, torréfacteur indépendant établi à Cholet depuis 1964, est spécialisé dans le café de spécialité. L’entreprise s’attache à promouvoir une approche artisanale, responsable et pédagogique du café, à travers trois points de vente et un atelier de torréfaction artisanale.

Une alliance de passionnés, portée par les valeurs du bon et du beau

Ce rapprochement ne se limite pas à une opération économique. Il s’agit d’un projet de vie, fondé sur une complémentarité rare : d’un côté le chocolat, de l’autre le café de spécialité. Gaylord Graveleau, dirigeant de Chocodic (et ancien Choletais), s’associe à Jean-Michel Galipienso et Fabrice Robin, cofondateurs du Caféier, ainsi qu’à Cathy Fonteneau, collaboratrice historique du torréfacteur. Ensemble, ils incarnent un modèle artisanal tourné vers l’avenir, où la qualité de la matière première, la transmission et l’innovation tiennent une place centrale.

Ce rapprochement illustre la dynamique de croissance engagée par Chocodic, avec une volonté affirmée d’ancrer localement un groupe artisanal innovant, durable et engagé dans la valorisation des filières d’excellence.

Café et chocolat : même combat, même exigence, même avenir

Cette association répond aussi aux nouvelles attentes des consommateurs, de plus en plus curieux de connaître l’origine et la transformation des produits qu’ils dégustent. Comme le chocolat “bean to bar”, le café de spécialité valorise les terroirs et Hommes qui le cultivent, garantissant traçabilité et transparence, de la plantation à la tasse ! En outre, le Caféier bénéficiera de l’expertise web et marché associatif de Chocodic pour se développer sur la vente directe ainsi que le segment professionnel, tandis que Chocodic élargira son univers avec un nouvel axe sensoriel et narratif, parfaitement complémentaire.

« Café et chocolat évoluent de concert : ce sont des univers où l’on cherche aujourd’hui autant l’expérience gustative que la connaissance. Cette union, c’est le meilleur des deux mondes », souligne Jean-Michel Galipienso. cofondateur du Caféier

« C’est une rencontre de valeurs et de visions. Notre ambition commune est de bâtir un groupe à taille humaine, ancré localement, qui valorise les filières durables et l’excellence artisanale », explique Gaylord Graveleau, Dirigeant de Chocodic

« Heureuse d’avoir accompagné Gaylord Graveleau en tant que Conseil M&A, dans cette belle opération de croissance et de rapprochement stratégique avec Le Caféier. Une collaboration inspirante et pleine de promesses », ajoute Valérie Augereau Directrice chez In Extenso Finance

- Acquéreurs : Chocodic

- Conseil M&A / Acquéreur : In Extenso Finance (Valérie Augereau)

- Conseil juridique / Acquéreur : Arthémis Conseil (Adeline Pichon)

- Due diligence financière/ Acquéreur : Adécia (Guillaume Ferron)

- Cédant : Le caféier

Tribord rejoint Auranext pour renforcer ses activités d’infogérance

Les équipes d’In Extenso Finance ont accompagné la cession de Tribord auprès d’Auranext.

Tribord est une ESN basée en Île-de-France, spécialisée dans les services d’infogérance et la vente de matériel informatique. Créée en 1993, elle accompagne une trentaine de PME et a réalisé 1,5 million d’euros de chiffre d’affaires en 2024. Elle emploie 15 collaborateurs.

Le fondateur, Malo de Lastelle, et le dirigeant opérationnel depuis 2008, Thierry Charbonneau, ont cédé la société dans le cadre d’un projet de transmission.

Cette opération s’inscrit dans la stratégie de croissance externe d’Auranext, intégrateur informatique et opérateur télécom basé à Clichy. Fondée il y a 25 ans et détenue par Emmanuel Tournade, Olivier Marry et Maroun Daher, la société compte désormais 60 collaborateurs. Elle développe des activités d’intégration, d’hébergement, de téléphonie et d’infogérance, et dépasse aujourd’hui les 10 M€ de chiffre d’affaires.

Avec l’ambition d’atteindre 25 M€ de revenus d’ici 2032, Auranext prévoit de poursuivre ses acquisitions, notamment d’autres ESN et opérateurs télécoms en région parisienne.

- Cédant : Tribord

- Conseil M&A / cédant : In Extenso Finance (Alain Wolff)

- Conseil Juridique / cédant : CFD Law

- Acquéreur : Auranext (Emmanuel Tournade)

- Conseil M&A / acquéreur : Eurallia Finance (Nicolas Touchard, Arnaud Forestier)

- Conseil Juridique / acquéreur : Facchin Avocats (Cyril Facchin)

Destination Grand Comptoir et De La Terre à la Tasse : Une fusion pour accélérer la présence des produits Bio sur tous les réseaux

Bordeaux, le 27 mars 2025

Les équipes de In Extenso Finance ont accompagné la cession de Destination Grand Comptoir auprès de la société De la Terre à la Tasse.

Destination Grand Comptoir (DGC), basée à Bordeaux, est une entreprise reconnue dans le négoce et l’édition de produits naturels et biologiques. Elle propose une large gamme de produits, allant du café et du thé aux infusions, cacao, sucres, confitures, miels, sirops, et boissons biologiques telles que les thés glacés, smoothies, jus de fruits et limonades.

Fondée en 2013 par Jean-Manuel Darrigo, DGC s’adresse principalement aux professionnels de la restauration, de l’hôtellerie, du food service, et de la distribution automatique. Grâce à un vaste réseau de clients CHR (cafés, hôtels, restaurants) et de Distributeurs & Grossistes, l’entreprise propose son offre adaptée aux professionnels sur tout le territoire national.

De La Terre à la Tasse (DTAT) est une entreprise familiale indépendante basée à Libourne fondée par deux sœurs, Lucie Bedouet et Cloé Lambard. L’entreprise partage une mission claire : rendre les produits biologiques de qualité accessibles à tous pour permettre une consommation plus durable. Spécialisée dans le sourcing et le développement de gammes 100% bio, DTAT commercialise sa propre marque de cafés, boissons et épices, Biodyssée, dans le réseau spécialisé bio. Elle collabore également avec des marques prestigieuses telles que Terre d’Oc et Olivier & Co.

La fusion entre DGC et DTAT repose sur une complémentarité naturelle, tant en matière de sourcing et de développement que sur le plan des ressources humaines et matérielles. Les synergies créées par cette union permettent de renforcer leur présence sur les marchés communs. De plus, une relation privilégiée existait déjà entre les deux entreprises, notamment à travers la cocréation et Co détention de la marque Prod’Acteurs, fabriquée par DTAT et distribuée par DGC sur les réseaux professionnels.

Cette opération marque une étape stratégique dans le développement des deux entreprises, leur permettant de consolider leurs positions et de poursuivre leur mission de démocratisation des produits biologiques de qualité.

« Je suis très heureux d’avoir conduit Destination Grand Comptoir vers des croissances nouvelles. Cette opération va permettre aux 2 entreprises d’accéder à de nouveaux marchés et de renforcer significativement les positions commerciales sur leur réseaux respectifs, mais aussi de développer de nouveaux réseaux d’appui et une gamme de nouveaux services … » souligne Jean-Manuel Darrigo, ex-Dirigeant de Destination Grand Comptoir

« Une opération de consolidation naturelle, continuité d’une proximité commerciale entre ces deux acteurs qui va permettre à DTAT de se développer tout en respectant son engagement RSE » ajoute Delphine Delage, Directrice chez In Extenso Finance

« Nous sommes ravies du rapprochement de nos deux structures qui nous permet de regrouper nos forces et nous offre de nouvelles opportunités pour continuer de développer les produits bio de qualité sur des marchés très complémentaires. Beaucoup de projets et de belles perspectives pour le futur ! » ajoutent Cloé Lambard et Lucie Bedouet Dirigeantes de De la Terre à la Tasse

- Cédant : Destination Grand Comptoir, Jean manuel DARRIGO

- Conseil M&A / cédant : In Extenso Finance (Delphine Delage)

- Conseil Juridique / cédant : Maitre Carole Dupont Desprez

- Expert-Comptable cédant: Laurent Lagrabette ( com audit )

- Acquéreur : De la Terre à la Tasse, Lucie BEDOUET et Cloé LAMBARD

- Conseil acquéreur : Cabinet BSF

ENGELIS poursuit son développement avec l’acquisition de SOL-NET

Montpellier, le 6 mars 2025

In Extenso Finance a accompagné la cession de SOL-NET, acteur majeur du nettoyage industriel et de l’entretien de locaux, au Groupe ENGELIS, dirigé par Nicolas Nilles.

Fondé à Perpignan et actif depuis trois générations, SOL-NET est une entreprise familiale spécialisée dans le nettoyage de résidences, de copropriétés, et de locaux professionnels, avec une expertise particulière sur les parties communes. L’entreprise gère aujourd’hui plus de 500 copropriétés grâce à une équipe de 27 collaborateurs et génère un chiffre d’affaires de 1,6 million d’euros.

SOL-NET inclut également VALKAYS, une structure dédiée à l’entretien de bureaux, qui emploie 13 équivalents temps plein, dont 12 salariés en situation de handicap (RQTH), soulignant ainsi son engagement social fort.

Une vision partagée et une continuité assurée

Nicolas Nilles, déjà bien établi dans le secteur des services avec des initiatives inclusives, poursuit sa stratégie de croissance en intégrant SOL-NET. Cette acquisition s’inscrit dans une dynamique de développement cohérente avec les valeurs de SOL-NET, axées sur la qualité du service client et l’inclusion.

Pour garantir la continuité de l’ADN de SOL-NET, le fils du dirigeant actuel entre au capital de la société aux côtés du Groupe ENGELIS, assurant ainsi une transition harmonieuse.

Le Groupe ENGELIS en pleine expansion

Créé en 2017 à Metz, le Groupe ENGELIS propose des services BtoB de nettoyage technique et de transport à travers ses quatre filiales :

- Sineo, spécialisé dans la préparation esthétique des véhicules.

- Polaris, dédié aux produits et matériels professionnels.

- Easy Moove, axé sur le transport et le convoyage.

- Acces Clean, expert en propreté des locaux.

- Distances, activités d’assistance et de rapatriement.

Avec cette nouvelle acquisition, le Groupe, qui a réalisé un chiffre d’affaires de près de 10 millions d’euros en 2024 et emploie plus de 220 collaborateurs, vise un chiffre d’affaires consolidé en forte croissance grâce à sa stratégie de croissance externe autour des 17 millions d’euros pour 2025.

« Nous sommes très heureux d’avoir accompagné Georges Gener, client historique de l’agence In Extenso Perpignan dans cette transaction. Tout comme le cédant nous avons été convaincus par la proposition du groupe ENGELIS, qui épaulé par Marc Gener, fils du cédant, saura conserver l’ADN de SOLNET et VALKAYS et poursuivre son développement. » déclare Mathieu Dreno, Associé In Extenso Occitanie et Directeur chez In Extenso Finance

- Cédant : SOL-NET et VALKAYS

- Conseil M&A / cédant : In Extenso Finance (Mathieu Dreno, Yoni Nizard et Marie Foulon)

- Conseil Juridique / cédant : PORTAILL & BERNARD Avocats (Justin Bernard)

- Acquéreur : Groupe ENGELIS (Nicolas Nilles)

- Conseil Juridique / acquéreur : Guillaume PADRIXE

PG Software rejoint Groupe Office Automation pour renforcer son offre logicielle

Nantes, le 4 février 2025

Les équipes d’In Extenso Finance ont accompagné la cession PG Software au Groupe Office Automation.

PG SOFTWARE est un distributeur à valeur ajoutée de logiciels de gestion des systèmes d’information, basé à Challans, en Vendée. Fort de plus de 20 ans d’expérience, l’entreprise propose principalement des solutions logicielles de l’éditeur MANAGEENGINE (filiale de ZOHO Corporation), afin de répondre aux besoins des organisations en matière de gestion et de sécurité des systèmes d’information.

PG Software propose un portefeuille de plus de 40 solutions logicielles, distribuées selon un modèle multicanal. Cela inclut des conseillers de vente certifiés, un réseau de 120 revendeurs, des interventions à distance, ainsi que des prestations complémentaires telles que le conseil, l’intégration, la formation et la maintenance. Depuis 2015, l’entreprise connaît une croissance annuelle moyenne de 15 % de son chiffre d’affaires, atteignant 5,5 millions d’euros en 2023.

Le Groupe Office Automation (GOA), basé à Courbevoie, poursuit sa stratégie de croissance externe avec l’acquisition PG Software. GOA, qui a réalisé un chiffre d’affaires de plus de 45 millions d’euros en 2023, a vu ses ventes à l’international passer de 20% à 35% de ses revenus. Le groupe combine croissance organique et acquisitions, et s’appuie sur son expertise dans la distribution de logiciels pour renforcer sa position sur le marché.

GOA est composé de plusieurs entités, dont Carol Buro (distribution d’imprimantes et scanners Canon) et CB Solutions (solutions logicielles pour TPE/PME). L’acquisition de PG Software permet au groupe de compléter son offre de solutions logicielles et d’élargir son champ d’action, tout en renforçant sa force commerciale. Le groupe est détenu à 75 % par Amethis et son fondateur, Philippe Richoux.

« Bien que la distribution logicielle ne soit pas l’activité principale de GOA, c’est un axe de développement important que nous avions identifié lors de notre entrée au capital. Cette acquisition crée de nombreuses synergies en offrant une gamme complète de solutions matérielles et logicielles à tous les clients du groupe. » précise Romain Gauvrit, partner d’Amethis

- Cédant : PG Software

- Conseil M&A / cédant : In Extenso Finance (Yoann Melloul)

- Conseil Juridique / cédant : In Extenso Avocats

- Acquéreurs : Groupe Office Automation / Amethis

- Conseil M&A / acquéreur : Atout Capital

- Conseils Juridiques / acquéreurs : Bichot & Associés