Régions & Transmission : 5ème édition – Covid19 : Une activité M&A à deux vitesses sur 2020

In Extenso Finance et Transmission, leader dans l’accompagnement des entreprises pour leurs opérations de cession/transmission, d’acquisition et d’ingénierie financière, publie la cinquième édition de « Régions & Transmission : panorama des cessions et acquisitions de PME », en partenariat avec Epsilon Research. A l’heure d’une crise économique globale, cette édition met en lumière l’impact du Covid-19 sur l’activité de ce marché des cessions et acquisitions d’entreprises en France.

Boulogne-Billancourt, le 8 avril 2021

Le Panorama 2021 couvre la totalité de l’année 2020 dans laquelle un échantillon significatif de 339 opérations a été analysé en détail ; opérations dont le montant s’établit sur la tranche de valorisation de 5 à 50 millions d’euros. Cette base de données, dont la couverture ne cesse de s’élargir, permet ainsi de décrypter l’évolution des opérations de cession-transmission de PME (opérations de cession majoritaire) région par région, secteur d’activité par secteur d’activité.

A cette analyse s’ajoutent 12 focus régionaux qui détaillent :

- Le nombre de transactions

- Les tranches de valorisation

- Une sélection d’opérations significatives

- Les secteurs d’activité les plus représentés en nombre d’opérations

- Le profil des acquéreurs et des vendeurs

« Dans une économie qui a été fortement impactée par une évolution sanitaire en forme de « stop & go » sans précédent, le marché de la transmission d’entreprises n’a baissé en volume que de 19% (sur l’échantillon des opérations de 5 à 50 millions €), ce qui ramène ce marché dans les mêmes niveaux que ceux atteints en 2018. Après un gel des opérations lors du premier confinement, le marché a rattrapé, sur le second semestre, son retard avec 339 opérations réalisées sur l’année 2020. Cette dynamique démontre la capacité de rebond de ce marché, porté notamment par les opérations d’acquisition d’entreprises ; ces dernières représentent en effet de réelles perspectives de développement dans une économie figée où consommation et investissements ont été freinés. Dans un contexte où les entreprises ont vu leur structure financière se fragiliser, celles qui avaient une réelle vision stratégique, aidées par des professionnels comme les spécialistes d’In Extenso Finance & Transmission, ont saisi les opportunités de croissance externe qui pouvaient leur offrir de nouveaux débouchés » déclare Marc Sabaté, Associé et Directeur Général d’In Extenso Finance & Transmission.

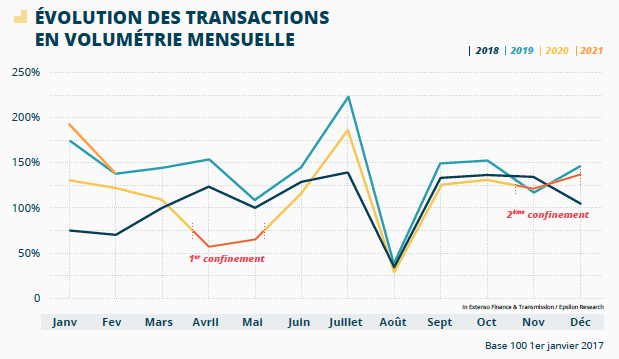

Le volume des transactions a baissé seulement de 20% depuis le début de l’année, rejoignant les niveaux de 2018

Le nombre d’opérations [valorisation entre 5 à 50 M€] n’a baissé sur l’année 2020 que de 19 %. Le premier confinement avait marqué un arrêt brutal des opérations lié au contexte et aux incertitudes de cette pandémie (le panorama IEFT avait relevé en juillet dernier une baisse de près de 40% sur le premier semestre), mais le marché a bien réagi sur le second semestre. Dans un contexte économique inédit, le volume des transactions atteint des niveaux proches de ceux de 2018.

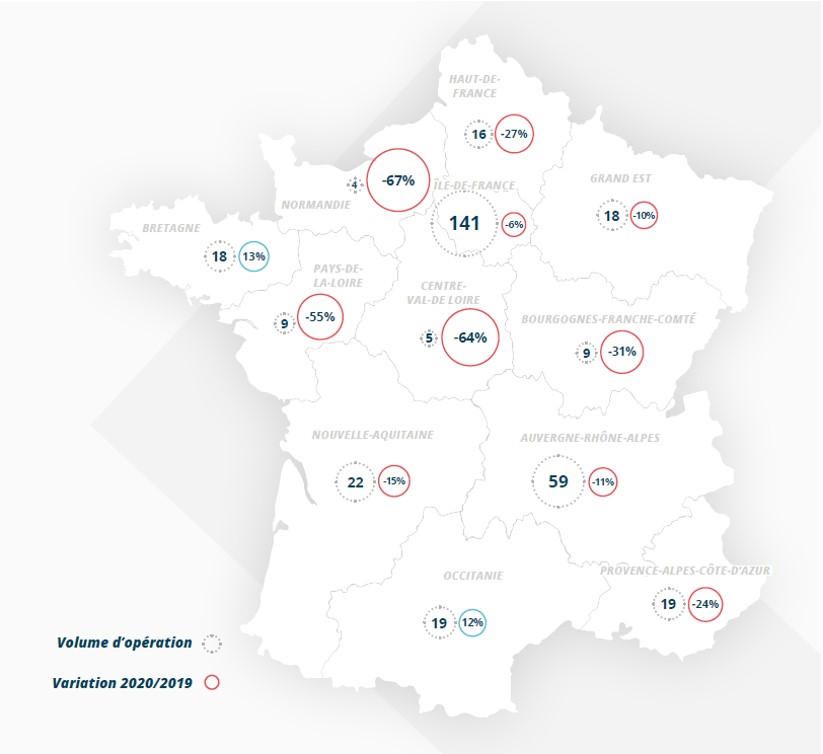

Année 2020 : année de ruptures sur les tendances régionales

Quatre lignes de fracture se dessinent :

– L’axe Paris/Lyon se renforce pour représenter 59% des opérations en 2020 contre 53% en 2019 ; les régions Ile-de-France et Auvergne-Rhône-Alpes, démontrent en cette période leur capacité à rester des zones fortes d’attractivité.

– Les régions Normandie, Pays–de-la-Loire et Centre-Val-de-Loire, connaissent une chute brutale des opérations ; ces territoires, avec un tissu de PME plus disséminé qui ont moins digitalisé leurs activités, résiste moins à ces périodes de crise.

– Pour les régions Hauts-de-France, Grand Est, Bourgogne-Franche-Comté, Nouvelle-Aquitaine et PACA, historiquement des régions moins dynamiques, l’année 2020 vient conforter l’absence de marché significatif sur ces zones.

– Enfin, les régions Bretagne et Occitanie connaissent cette année de pandémie une augmentation en volume, tirés par les transactions sur le secteur des TMT, mais plus encore par les Services tertiaires.

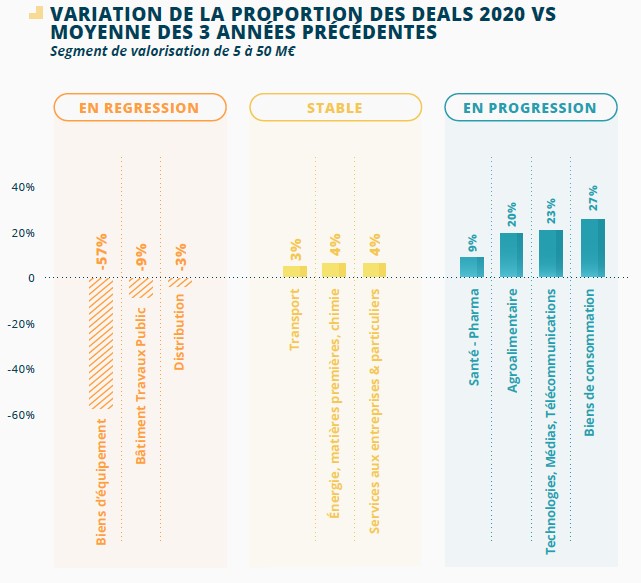

Une forte baisse du volume d’opérations dans les secteurs d’activité directement touchés par le confinement

Les secteurs d’activité les plus exposés à la crise du Covid-19, ont mécaniquement vu le nombre d’opérations chuter (BTP, biens d’équipement, tourisme, hôtellerie…)

Le secteur de la santé/pharma, s’est assez naturellement envolé tout comme le secteur agroalimentaire.

Enfin, toute l’économie du numérique a tiré profit de cette situation (qu’il s’agisse des TNT, ESN, éditeurs de logiciels…).

Une redistribution des cartes du côté du profil des acquéreurs

La part des sociétés non cotées a fortement augmenté en 2020 en passant de 206 à 229 opérations, en progression de 11% sur un marché en baisse de 19%. Cela témoigne que ces sociétés ont maintenu les stratégies de croissance externe en privilégiant le long terme. La part des fonds d’investissement est, elle, divisée par deux, à 16%, en raison de la forte baisse des opérations : il y a eu un arrêt brutal des opérations pilotées par les fonds d’investissement lors du premier confinement et, par ailleurs, les opérations dans lesquels ils investissent sont plus rares.

Les sociétés cotées ont eu un comportement semblable à celui des fonds d’investissement, freinant leurs opérations d’acquisition compte tenu de la faible visibilité des marchés.

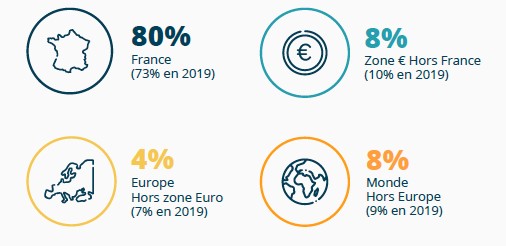

Enfin la pandémie a renforcé la part des acquisitions réalisées par des acquéreurs Français 80% vs 73% en 2019. Les cinq premiers pays acquéreurs restent les États-Unis, le Royaume-Uni, les Pays-Bas, la Belgique et l’Allemagne. La Chine se situe toujours en 10ème position. Dans le contexte du Brexit, 16 opérations ont été réalisées par des acquéreurs basés au Royaume-Uni. C’est 33% de moins qu’en 2019 (24 opérations). Néanmoins, le Royaume-Uni conserve sa place de 2ème pays acquéreur en France. Sur cette année 2020, on constate une forte progression des opérations intra-régionales avec 43% contre 22% en 2019.

Retrouvez le panorama complet région par région sur https://finance.inextenso.fr/regions-transmission/

Contacts :

| A propos d’In Extenso Finance & Transmission In Extenso Finance & Transmission est un acteur de référence dans le conseil en stratégie et ingénierie financière et dans l’accompagnement et la conduite d’opérations de cession, acquisition et financement pour les PME et leurs dirigeants. Reconnu comme un des leaders français du small market, In Extenso Finance & Transmission accompagne les entreprises de 1 à 100 millions d’euros de chiffre d’affaires et a réalisé plus de 900 opérations de fusions et acquisitions. In Extenso Finance & Transmission s’appuie sur le réseau des 255 agences In Extenso en France. Pour en savoir plus, https://finance.inextenso.fr/ | A propos d’Epsilon Research Epsilon Research est une société indépendante basée à Paris (‘fintech’) offrant des outils logiciels, bases de données, indices de prix et analyses sur le marché M&A non coté (fusions-acquisitions, capital investissement). Epsilon publie depuis 2007 l’indice Argos, indice de référence sur l’évolution des prix des sociétés non cotées en Europe. La société a développé la première base de données sur les multiples d’acquisition de PME en Europe (‘EMAT’), et un logiciel unique (mode Cloud) de CRM / gestion des opérations M&A non cotées, à l’attention des professionnels – conseils M&A, fonds d’investissement, évaluateurs, entreprises. Contact : Grégoire Buisson. T : 01 47 70 30 24 M : gregoire.buisson@epsilon-research.com |

Point méthodologique :

1. Transactions étudiées

Les transactions retenues pour cette étude répondent aux caractéristiques suivantes :

2. Données collectées sur chaque transaction

Les principales informations collectées sont les suivantes :

- Transaction

- Date d’annonce / de closing de la transaction

- Type de transaction

- Structure de l’opération : Pourcentage acquis, prix si disponible, earn-out

- Description de la cible, des

acquéreurs, et des vendeurs

- Siren (pour les sociétés françaises, afin de valider leur identité)

- Localisation (département du siège social pour les sociétés françaises)

- Description de l’activité

- Secteur(s) d’activité, à partir de la nomenclature développée par Epsilon (~400 secteurs / sous-secteurs)

- Actionnaire(s), permettant de distinguer une typologie des acteurs du deal : société / actionnaire privé (fondateur, management, famille) / fonds de capital-investissement

- Société privée ou cotée

- Eléments financiers

- Chiffre d’affaires et EBITDA de la cible

- Fourchette de Valeur d’Entreprise (VE), si le prix de la transaction n’a pas été retrouvé, calculée à partir du multiple médian du secteur d’activité de la cible, pour les deals des 5 dernières années dont la VE est comprise entre 1M€ et 50M€ (Source : base EMAT d’Epsilon)

NB : L’activité M&A en valeur est calculée comme la somme des VE estimées (transaction par transaction)

3. Traitement des données

L’analyse des transactions nous a amené à sélectionner un panel en fonction de l’angle retenu. Les données retenues sont les suivantes :

- Volume global de transactions

L’ensemble du panel est retenu. Cela représente 339 cessions concernant des PME dont la valorisation est comprise entre 5 et 50 M€, réalisées en France métropolitaine du 1 janvier au 31 décembre 2020.

- Dynamisme des transactions comparé au nombre de PME

L’ensemble du panel est retenu. L’Ile-de-France s’entend Paris inclus. Pour mesurer le dynamisme des transactions, nous avons rapproché la part des transactions de la région sur la part des PME de la région. Cette information permet de présenter un indice de dynamisme des transactions. Cet indice n’est pas un taux de cession par région mais plutôt un indicateur de comparaison entre les régions.