Interview de Nicolas Sordet CEO de Afyren

Depuis 2012, AFYREN se positionne sur l’approvisionnement en molécules biosourcées et bas-carbone et propose ainsi une alternative aux molécules issues du pétrole utilisées massivement dans la fabrication des produits du quotidien. Sa technologie de fermentation naturelle, innovante et propriétaire, valorise les résidus agricoles et permet de répondre aux enjeux de décarbonation d’une grande variété de secteurs stratégiques : la nutrition humaine et animale, les arômes et parfums, les sciences de la vie … La première usine française du Groupe, AFYREN NEOXY, une coentreprise avec le fonds SPI de Bpifrance, a réalisé plusieurs cycles longs de production et devrait être mise en service en continu courant 2024.

Nicolas Sordet – CEO Afyren

🗸 Comment avez-vous financé votre croissance avant votre IPO d’octobre 2021 ?

En tant que société technologique, nous avons suivi les phases classiques de développement avec l’étape de recherche en laboratoire, d’investissement en R&D, de phase pilote, préindustrielle et la construction d’une première usine. Pendant toute cette période, nous avons diversifié nos sources de financement à travers subventions, crédit impôt recherche, avances remboursables de Bpifrance et levées de fonds. De façon habituelle, le cercle des « friends & family » a participé aux premiers tours puis quelques fonds de venture capital référents sont entrés au capital. Afyren a ainsi levé 2,5 M€ en 2016 puis 21 M€ en 2018, montant porté à près de 80 millions au travers d’une JV avec le fonds SPI de Bpifrance pour financer la première usine.

🗸 Pourquoi avoir choisi la bourse ?

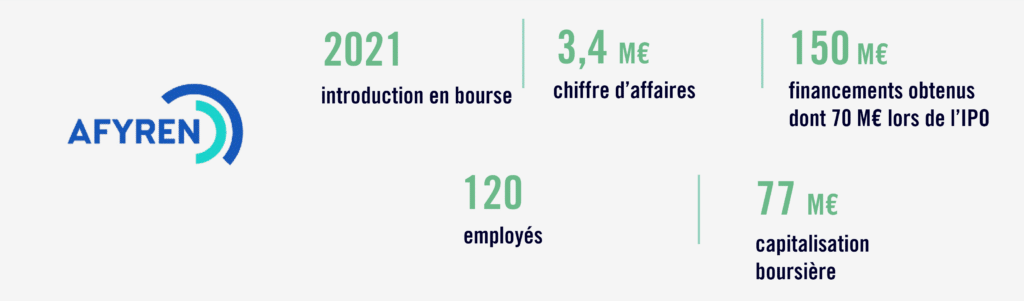

AFYREN s’est introduit en 2021, alors qu’on était en phase de construction de notre première usine. A l’époque, on était devenu trop gros pour refaire un tour de financement auprès des fonds de venture capital et pas assez pour les fonds de capital-développement. L’option de la bourse s’est imposée comme une solution de financement intéressante. Elle nous a réussi, avec une levée de près de 70 M€ ! Notre introduction a coïncidé avec un vif intérêt pour les valeurs ESG et un engouement pour les fonds qui collectaient de l’argent sur cette thématique.

🗸 Quel est votre retour d’expérience trois ans après votre cotation en bourse ?

La cotation apporte de la rigueur dans la gestion des process, de l’efficacité dans la gouvernance et ce sont des catalyseurs de croissance pour les petites structures. Elle nous a également apporté de la visibilité. Quand on s’adresse à des clients et surtout des partenaires à l’étranger, cela crédibilise la démarche. En termes pratiques, même si l’administratif et les coûts supplémentaires sont là, le poids et les contraintes restent acceptables. Plus particulièrement, la transparence des informations, qui pouvait nous faire un peu peur au début, se gère finalement très bien. En tant que société technologique qui se positionne à un stade encore relativement jeune de son développement, on sait aussi que, malgré le potentiel de développement, on peut se retrouver pénalisé par des facteurs externes comme la décollecte de certains fonds. Néanmoins, en entrant en bourse, on sait que cela fait partie du jeu, même si cela peut être parfois assez frustrant.

🗸 Quel message souhaitez-vous passer à un dirigeant qui réfléchit à une IPO ?

L’introduction en bourse est avant tout une belle aventure humaine. Préparer et réussir sa cotation est, pour les équipes, un formidable outil de cohésion. Si l’on compare aux levées de fonds qu’on a pu faire auprès d’investisseurs privés, c’est un sujet qui ne reste pas confidentiel, qui est partagé et sur lequel la société a capitalisé en termes de communication interne. Il faut juste se tenir prêt à faire face aux évolutions parfois incohérentes du cours de bourse.