Maintien et aménagement du régime de faveur des dirigeants de PME partant en retraite

A. Régime actuel Les dirigeants de PME qui cèdent leurs titres jusqu’au 31 décembre 2017 en vue de leur départ à la retraite peuvent bénéficier d’un abattement fixe de 500 000€ sur les gains réalisés et, pour le surplus éventuel, de l’abattement pour durée de détention renforcé, pour le calcul de l’IR (CGI art. 150-0 D ter). B. Nouveau régime Pour les cessions réalisées du 1er janvier 2018 au 31 décembre 2022, il convient à nouveau de distinguer entre les titres acquis avant ou après le 1er janvier 2018.Titres acquis avant le 1er janvier 2018 et cédés avant le 31 décembre 2022

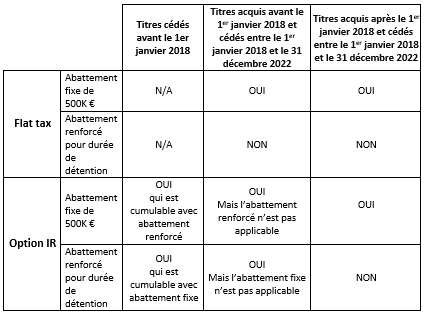

En cas d’application de la « flat tax », application de l’abattement fixe de 500 000€. En cas d’option au barème progressif, le dirigeant aurait le choix entre l’application de l’abattement fixe de 500 000€ ou l’abattement renforcé pour durée de détention (disparition du cumul actuel).Titres acquis après le 1er janvier 2018 et cédés avant le 31 décembre 2022

Seul l’abattement fixe de 500 000€ serait applicable, que ce soit en « flat tax » ou en cas d’option pour le barème progressif de l’IR. Les abattements renforcés pour durée de détention ne seront donc plus applicables. Ci-après un tableau récapitulatif relatif au cas du dirigeant de PME partant à la retraite :

Une option est offerte au contribuable pour l’imposition au barème progressif de l’impôt sur le revenu

S’agissant des titres acquis ou souscrits avant le 1er janvier 2018, le contribuable pourra opter, de façon expresse et irrévocable, pour l’imposition de ses plus-values mobilières au barème progressif de l’impôt sur le revenu. Il aura donc effectivement le choix entre l’application de la « flat tax » au taux de 30% (12,8% au titre de l’IR et 17,2% au titre des prélèvements sociaux) ou l’application du barème progressif avec l’application des abattements pour durée de détention (de droit commun ou renforcé) et des prélèvements sociaux au taux de 17,2%. Pour rappel :- les abattements pour durée de détention de droit commun sont de 50% (détention des titres entre 2 et 8 ans) et 65% (plus de 8 ans) ;

- les abattements pour durée de détention enforcés sont de 50% (entre 1 et 4 ans), de 65% (entre 4 et 8 ans) et de 85% (plus de 8 ans).